Dans cet article, nous nous adressons plus particulièrement aux jeunes. Nous voulons partager avec vous notre recette gagnante pour vous permettre de prendre en mains votre avenir financier.

La première étape, c’est de déterminer un objectif à atteindre. Dans ce cas-ci, on parle d’un budget mensuel à la retraite. Vous voyez dans le tableau à l’écran différents niveaux de budget mensuel, ainsi que l’âge à laquelle vous allez commencer à épargner. Vous constaterez rapidement que plus on commence tôt, moins ça coûte cher. Prenons, par exemple, un objectif de recevoir 4000$ par mois de 65 à 100 ans. Il faudra épargner 545$ par mois si vous commencez à 25 ans, alors qu’il vous faudra épargner presque le double, soit 975$ par mois, si vous commencez à 35 ans.

Contributions mensuelles à un CELI nécessaires pour atteindre l'objectif de retraite*

| Budget mensuel désiré à la retraite (net d’impôt, en $ d'aujourd'hui) | ||||||||

|---|---|---|---|---|---|---|---|---|

| $ 3,000.00 | $ 3,500.00 | $ 4,000.00 | $ 4,500.00 | $ 5,000.00 | $ 5,500.00 | $ 6,000.00 | ||

| Age actuel | 20 ans | $ 310.00 | $ 360.00 | $ 415.00 | $ 465.00 | $ 520.00 | $ 570.00 | $ 625.00 |

| 25 ans | $ 405.00 | $ 475.00 | $ 545.00 | $ 610.00 | $ 680.00 | $ 750.00 | $ 820.00 | |

| 30 ans | $ 535.00 | $ 630.00 | $ 720.00 | $ 815.00 | $ 905.00 | $ 995.00 | $ 1,090.00 | |

| 35 ans | $ 725.00 | $ 850.00 | $ 975.00 | $ 1,100.00 | $ 1,225.00 | $ 1,350.00 | $ 1,470.00 | |

| 40 ans | $ 1,005.00 | $ 1,180.00 | $ 1,350.00 | $ 1,525.00 | $ 1,695.00 | $ 1,870.00 | $ 2,040.00 | |

Source : NaviPlan

* Conditionnel à la place disponible dans le CELI (cases grises indiquent que le plafond du CÉLI est atteint)

* Arrondi à la hausse au 5$ près

* Les contributions sont indexées avec l’inflation

| Hypothèses | |

|---|---|

| Âge de retraite | 65 |

| Âge de décès | 100 |

| Rendement annuel (actions)* | 9% |

| Frais de gestion (taxes incluses) | 1.44% |

| Rendement net | 7.56% |

| Taux d'inflation | 2.50% |

| RRQ | Non |

| PSV | Non |

* Source : http://www.econ.yale.edu/~shiller/data.htm

« Je n’ai pas d’argent pour ça »

Si les montants indiqués vous semblent impossibles à atteindre, on peut commencer par regarder votre budget. Pour viser un budget mensuel spécifique à la retraite, il est impératif de connaitre votre budget mensuel actuel. Même si c’est vrai que certaines personnes ne peuvent vraiment pas se permettre d’économiser ces sommes, pour beaucoup de gens, ces sommes représentent simplement des choix de consommation plus stratégiques.

Par exemple, c’est de choisir de se faire son café à la maison au lieu de payer 2,30$ à un comptoir à café. C’est aussi de choisir de se faire son propre sandwich au lieu de payer 6,30$ au restaurant ou encore de conduire une voiture avec des paiements mensuels de 300$ au lieu de 700$. Nous ne disons pas de ne pas boire de café, de manger de sandwich ou encore de s’acheter une auto. Tout ce qu’on dit, c’est qu’il faut faire un choix éclairé qui peut faire sauver beaucoup de sous à long terme. Ces trois choix combinés, à l’âge de 25 ans, représentent une économie de 570$ par mois. Avec ce montant, on peut se payer une retraite à 4000$ par mois plus tard!

Si tu es chanceux et que tu peux te permettre les choix « dispendieux » en plus de mettre le montant nécessaire pour la retraite, tant mieux! Mais nous savons que cela n’est pas le cas pour la majorité des gens. Il faut donc se poser la question : est-ce qu’en faisant ce choix, je suis en train de pénaliser ma qualité de vie lorsque je vais arrêter de travailler?

Notion de risque-rendement

Un point crucial dans l’atteinte des objectifs de retraite est la décision d’investissement. Choisir entre l’argent liquide, les revenus fixes et les actions a un impact immense sur le résultat final. Voici un exemple d’une contribution mensuelle de 500$ pour un jeune de 25 ans qui contribue jusqu’à sa retraite, soit pendant 40 ans. Ce montant est fixe, donc non-ajusté pour l’inflation.

| Argent liquide | Revenu fixe | Actions | Le « rêveur » |

|---|---|---|---|

| 0,85%* | 1,15%* | 9,00%** | 20,00% |

| 500$ / mois | 500$ / mois | 500$ / mois | 500$ / mois |

| Sur 40 ans | Sur 40 ans | Sur 40 ans | Sur 40 ans |

| 285 998,91 $ | 304 703,16 $ | 2 122 377,00 $ | 48 602 335,00 $ |

* Rendements en date du 25 juin 2020

** Rendement historique du S&P500 selon Shiller

Pour un investissement total de 240 000$ (500$ par mois pendant 40 ans), l’argent liquide donne 285 998,91$, alors que les revenus fixes donnent 304 703,16$ et les actions 2 122 377,00$. Bien que ce sont des rendements espérés, on peut facilement voir l’amplitude de la différence entre chaque résultat.

Pour mettre les choses en perspectives, nous avons fait le même exercice avec un taux de 20%, que nous avons appelé le « rêveur ». Avec un résultat de 48 602 335$, on peut bien voir que d’atteindre ce genre de rendement chaque année sur le long terme est irréaliste.

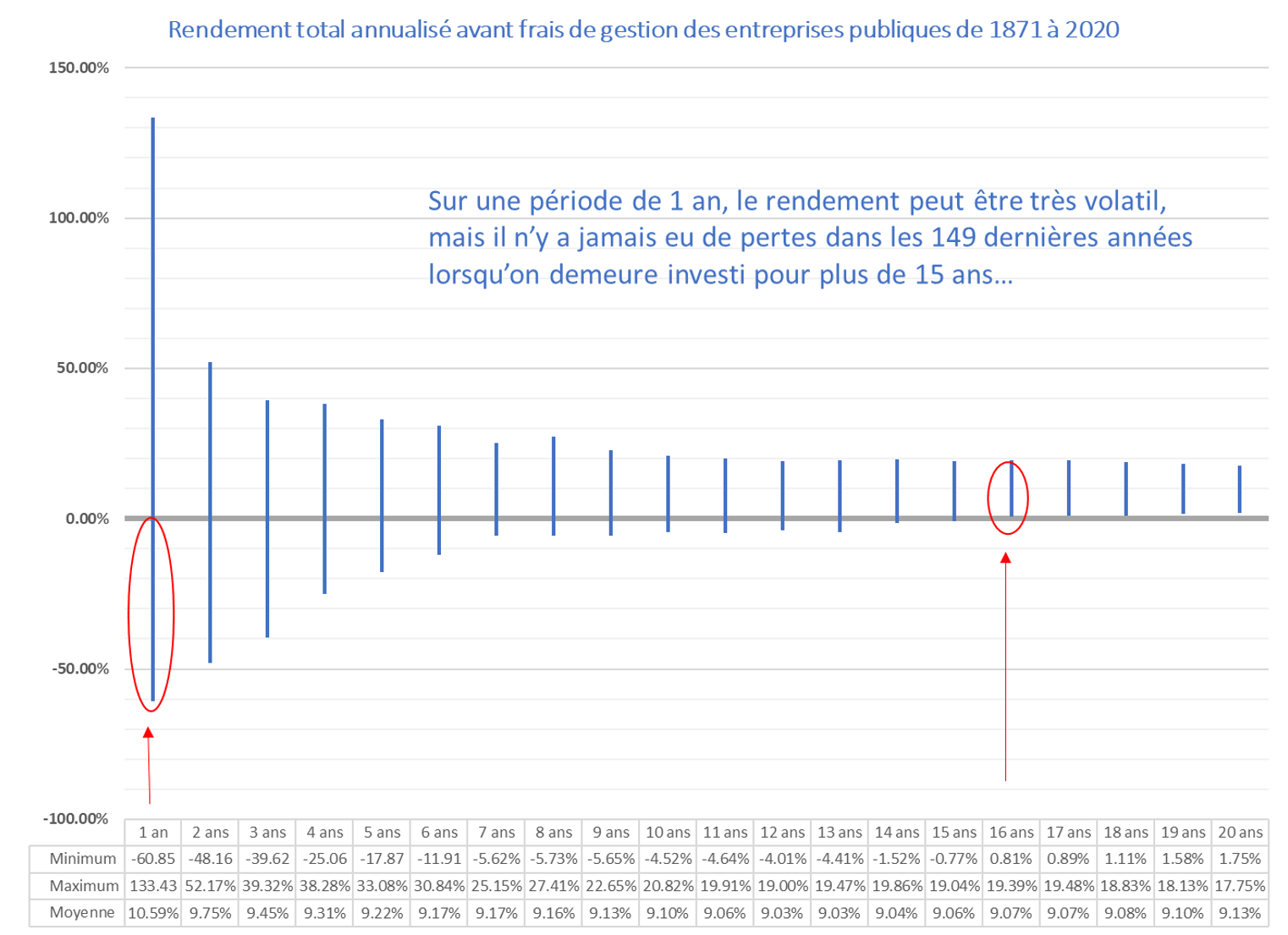

Nous croyons donc qu’il est important d’investir ses économies en actions pour être en mesure d’atteindre les objectifs visés. Par contre, il faut toujours prendre en considération « quand vais-je avoir besoin d’argent »? Selon l’étude de Shiller, la bourse (S&P500) n’a jamais connu de rendement négatif après 16 ans, et ce, en incluant la grande dépression! Il n’y a donc pas de raison « rationnelle » d’investir une somme dont nous aurons besoin dans plus de 16 ans ailleurs qu’à la bourse.

Puisque la matrice initiale parle des montants qui doivent être investis en prévision de la retraite, donc à long terme, nous considérons qu’il est logique d’investir en actions.

Pourquoi il faut prendre sa retraite en main?

- Il y a de moins en moins de compagnies qui offrent des fonds de pension.

- Il ne faut pas se fier sur les programmes gouvernementaux car avec le niveau d’endettement des gouvernements qui ne fait qu’augmenter et avec le vieillissement de la population, on ne peut pas être certain des montants d’argent qui seront disponibles dans le futur.

- Nous n’avons pas pris en considération les autres prestations de retraite (telles que la RRQ et la PSV) pour donner une idée générale aux gens des efforts d’épargnes qu’il vous faut faire pour atteindre un certain de niveau de revenu par eux-mêmes.

Avertissement

Les statistiques, les données factuelles et les autres renseignements figurant dans ce document proviennent de sources jugées fiables, mais dont l’exactitude ne peut être garantie. Ils sont fournis à des fins informatives seulement et ne doivent pas être considérés comme un conseil en investissement personnel ou une sollicitation pour acheter ou vendre des titres. Les opinions sont celles de l'auteur, Marc-André Turcot, et pas nécessairement celles de Conseils en placement Raymond James Ltée. toute décision d'investissement. Les investisseurs qui envisagent une stratégie d’investissement devraient consulter leur conseiller en placement pour s’assurer qu’elle est adaptée à la situation de l’investisseur et à sa tolérance au risque avant de prendre toute décision.